「もし大きな病気をして、手術や入院をすることになったら……数百万円もの医療費が払えるだろうか?」

FP相談の現場でも、このような健康リスクと、それに伴う家計への不安をよく耳にします。

特に、マイホーム購入やお子様の教育費など、これからお金がかかる時期にあるご家庭にとって、病気による急な出費は大きな懸念材料でしょう。

しかし、ご安心ください。日本の公的医療保険には、世界に誇る最強のセーフティネット「高額療養費制度」が存在します。

この制度を正しく理解していれば、医療費による家計破綻のリスクは劇的に下がりますし、「不安だから」と過剰な民間保険に入りすぎて家計を圧迫することもなくなります。

今回は、万が一の時に慌てないために知っておきたい高額療養費制度の仕組みから、自己負担限度額の計算方法、そして制度を活用した賢い家計防衛術までを徹底的に解説します。

高額療養費制度の仕組み

公的医療保険(健康保険)には、そもそも「3割負担」という仕組みがあります。

しかし、がんや心疾患、脳卒中などの重い病気や、交通事故などで大きな手術・長期入院をした場合、たとえ3割負担であっても請求額が数十万円〜数百万円になってしまうことがあります。これでは生活が立ち行かなくなってしまいますよね。そこで、家計を守るために用意されているのがこの制度です。

月の支払額には上限がある

高額療養費制度とは、医療機関や薬局の窓口で支払った額が、ひと月(1日から末日まで)で上限額を超えた場合に、その超えた金額を支給(払い戻し)する制度です。

つまり、治療費が総額で1,000万円かかろうが、2,000万円かかろうが、皆さんが負担する月ごとの金額には「天井」が設定されているということです。この天井があるおかげで、医療費の支払いは青天井にはなりません。

限度額は年齢と年収で決まる

この「天井(自己負担限度額)」は、国民全員が一律ではありません。負担能力に応じて公平になるよう設計されています。大きく分けて「70歳未満」と「70歳以上」で区分され、さらにその中で「年収(所得区分)」によって上限額が変動します。所得が高い人ほど上限が高く、低い人ほど負担が軽くなる仕組みです。

【年収別】自己負担限度額の目安

では、実際にあなたが負担する金額はいくらになるのでしょうか?

ここでは、現役世代(69歳以下)の方をメインに、具体的な金額の目安を解説します。ご自身がどの区分に当てはまるか、下の表で確認してみましょう。

高額療養費の自己負担限度額(69歳以下)

| 所得区分 | 年収の目安 | ひと月の自己負担限度額(計算式) | 多数回該当 |

|---|---|---|---|

| 区分ア (年収 約1,160万円〜) | 標準報酬月額 83万円以上 | 252,600円 + (医療費-842,000円)×1% | 140,100円 |

| 区分イ (年収 約770万〜1,160万円) | 標準報酬月額 53万〜79万円 | 167,400円 + (医療費-558,000円)×1% | 93,000円 |

| 区分ウ (年収 約370万〜770万円) | 標準報酬月額 28万〜50万円 | 80,100円 + (医療費-267,000円)×1% | 44,400円 |

| 区分エ (年収 約370万円以下) | 標準報酬月額 26万円以下 | 57,600円 | 44,400円 |

| 区分オ (住民税非課税者) | 住民税非課税世帯 | 35,400円 | 24,600円 |

※「医療費」とは、窓口で支払う3割負担の金額ではなく、保険適用される医療費の総額(10割)を指します。

※年収の目安は、加入している健康保険組合や賞与の額によって多少前後します。

一般的な年収(370万〜770万円)

多くの会社員の方が該当するのが、表の真ん中にある「区分ウ(標準報酬月額28万〜50万円)」です。

計算式は「80,100円+(医療費総額-267,000円)×1%」となっています。

計算式を見ると難しく感じるかもしれませんが、ざっくり言うと「月額8〜9万円程度」で済むケースが大半です。

例えば、総医療費が100万円かかったとしましょう。

3割負担なら窓口で30万円を支払うことになりますが、高額療養費制度を使えば、実際の自己負担額は約87,430円で済みます。差額の約21万円は、あとから戻ってくる(もしくは支払わなくて済む)のです。

自分の正確な区分を知るには?

ご自身の「標準報酬月額」が分からない場合は、給与明細の「健康保険料」の金額から逆算するか、加入している健康保険組合(協会けんぽ等)から届く「決定通知書」を確認しましょう。

負担をさらに減らす「特例」

高額療養費制度には、基本的な上限額だけでなく、さらに負担を軽減する「特例」の仕組みがあります。これを知らないと、「まだ申請できるのに諦めてしまった」という事態になりかねませんので、必ず押さえておいてください。

世帯合算(家族分を合算)

「私一人の医療費では上限を超えなかったけれど、同じ月に妻も入院していた」

このような場合、同じ世帯(同じ健康保険に加入している家族)でかかった医療費を「合算」して上限を超えれば、制度の対象になります。

例えば、夫の入院費が7万円、妻の手術費が5万円だった場合、それぞれ単独では「区分ウ」の上限(約8万円)を超えませんが、合算すれば12万円となり、上限を超えた分が支給されます。

【家族が全員69歳以下の場合】

69歳以下の方が合算する場合、「21,000円以上の自己負担」があったものだけが合算の対象となります。薬局での数百円程度の支払いは合算できませんのでご注意ください。

【家族が全員70歳以上の場合】

70歳以上の方が合算する場合、金額に制限はありません。薬局での数百円程度の支払いも合算できます。

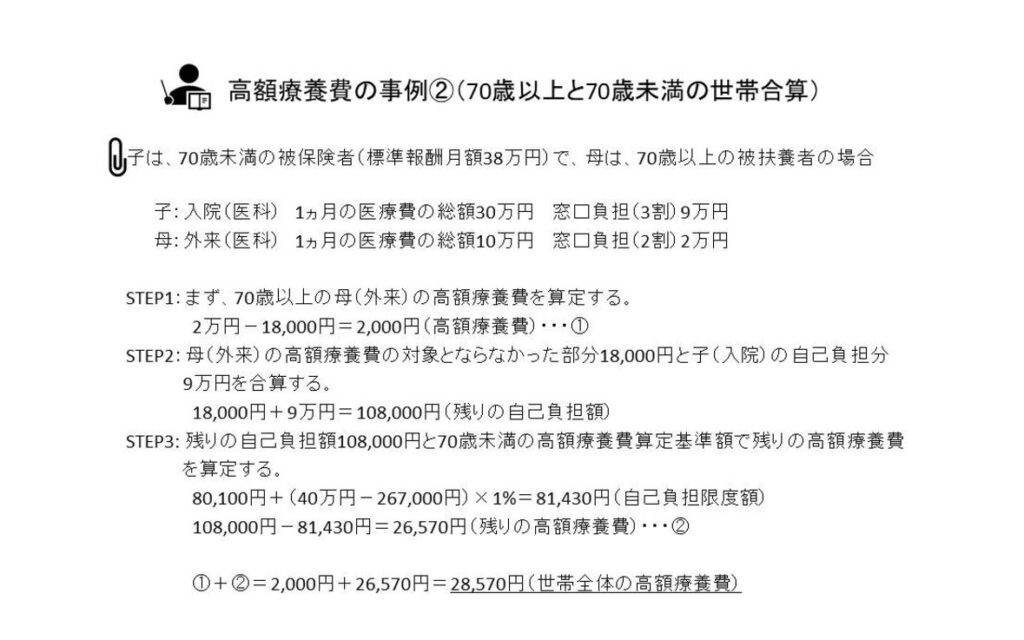

【70歳以上と69歳以下がいる場合】

まずは70歳以上の高額療養費算定基準額を適用し、70歳以上の者の高額療養費を算定する。次に、70歳以上の者の高額療養費の対象とならなかった自己負担部分と70歳未満の者の自己負担額を合算し、残りの自己負担額を算定する。残りの自己負担額に70歳未満の高額療養費算定基準額を適用し、残りの高額療養費を算定する。

多数回該当(4回目から減額)

治療が長引く場合のための特例です。

過去12ヶ月以内に高額療養費の支給を3回以上受けている場合、4回目からは上限額がさらに引き下げられます。これを「多数回該当」と呼びます。

先ほどの「区分ウ」の方であれば、4回目以降の上限額は「44,400円」になります。毎月9万円近く払うのは厳しくても、4万円台であれば家計へのダメージはかなり抑えられるはずです。がん治療や透析など、継続的な治療が必要な方にとって非常に心強い仕組みです。

制度の対象外となる費用

ここまで制度のメリットをお伝えしてきましたが、FPとして必ずお伝えしなければならない注意点があります。それは、「病院への支払いのすべてが対象になるわけではない」ということです。

以下の費用は、高額療養費の計算には含まれず、全額自己負担となります。

差額ベッド代・食事代

- 差額ベッド代(個室代):

「大部屋ではなく個室がいい」と患者自身の希望で個室や少人数部屋を利用した場合にかかる費用です。これは全額自己負担です。1日あたり数千円〜数万円かかることもあり、長期入院ではここが一番の出費になることもあります。 - 入院時の食事療養費:

入院中の食事代です。現在は1食あたり460円(標準)の自己負担となっており、これは高額療養費の対象外です。

先進医療・自由診療

公的保険が適用されない「先進医療」の技術料や、美容整形などの自由診療の費用は全額自己負担です。これらは高額療養費の計算には一切含まれません。

「先進医療を受けたいけれど、数百万円の技術料がかかる」といったケースに備えたい場合にこそ、民間の医療保険やがん保険(先進医療特約)の出番となります。

申請方法と窓口負担の軽減

実際に高額療養費制度を利用するには、大きく分けて2つの方法があります。

「一度大金を払ってから戻してもらう」か、「最初から安く済ませる」かの違いです。

限度額適用認定証

従来の一般的な方法は、あらかじめ保険者(協会けんぽや健保組合など)に申請して「限度額適用認定証」を入手し、病院の窓口で提示する方法です。

これを会計時に提示すれば、窓口での支払いが最初から「自己負担限度額まで」で済みます。

もし認定証がないと、一旦3割負担分(例えば30万円)を窓口で支払い、約3ヶ月後に差額が振り込まれるのを待たなければなりません。数十万円の一時立て替えは家計にとって大きな負担ですので、入院が決まったらすぐに申請することをおすすめします。

マイナンバーカード

現在はもっと便利な方法があります。マイナンバーカードです。

マイナンバーカードを健康保険証として利用できる医療機関では、事前の「認定証」の申請が不要になっています。

病院の受付にあるカードリーダーでマイナンバーカードを読み取り、「限度額情報の提供」に同意するだけで、自動的に限度額までの支払いが適用されます。急な入院で事前の手続きができない場合でも、この方法なら安心です。

民間保険と貯蓄の考え方

最後に、この制度を踏まえた上で、民間の医療保険(入院保険やがん保険)とどう付き合うべきか、FPとしての考えをお伝えします。

保険は「上乗せ」で考える

高額療養費制度があるため、日本に住んでいる限り「医療費で数百万の借金を背負う」という事態は稀です。

民間の医療保険は、生活費や治療費の「全額」をカバーするものではなく、公的制度でカバーできない部分を補う「上乗せ」と割り切って考えましょう。

具体的には、先ほど挙げた「差額ベッド代」「食事代」「お見舞いの交通費」、そして「働けない期間の収入減少」を補うのが民間保険の役割です。

必要な貯蓄額の目安

会社員の方であれば、病気で会社を休んでも「傷病手当金(給与の約3分の2が最長1年6ヶ月支給)」という制度も利用できます。

高額療養費の自己負担分と、傷病手当金で足りない生活費の補填を考慮すると、「生活費の3ヶ月〜6ヶ月分」の流動性預金(すぐに引き出せる貯金)があれば、過度な医療保険は不要なケースが多いです。

「保険に入らなきゃ」と焦る前に、まずはご自身の貯蓄額と、高額療養費制度で守られている範囲を確認してみてください。それだけで、毎月の保険料を数千円節約できるかもしれません。

いかがでしたでしょうか。

高額療養費制度は、申請しないと恩恵を受けられないケースもあります。まずは「月々の医療費には天井がある」ということを覚えておくだけでも、将来への漠然とした不安は軽くなるはずです。

もし「自分の家庭の場合、具体的にいくら貯金があれば保険を解約しても大丈夫?」「今の保険は入りすぎ?」と迷われた際は、ぜひ『マネー相談室』にご相談ください。あなたの家計状況に合わせた最適なバランスをご提案させていただきます。